國內從事經營活動的很多企業、個人外貿,注冊香港公司,很大程度上希望利用離岸公司在節稅港開展合理的節稅活動,從而達到降低稅務成本,減少國際貿易結算中的匯率損失。

那么如何利用香港公司合理稅務規劃呢?有無風險?卓信咨詢結合十多年的操作經驗跟大家分享。

香港的稅法稅種

1、香港有三大稅務:物業稅(15%)、薪俸稅(15%)和利得稅(16.5%)。

1、香港有三大稅務:物業稅(15%)、薪俸稅(15%)和利得稅(16.5%)。

2、香港實行來源地征稅,無雙重稅制。

3、與大陸相比,香港稅率低,稅種少。

4、香港公司一般只需要交兩種稅:

1)股權轉讓時的印花稅:稅率是轉讓股本的千份之二;

2)利得稅: 稅率16.5%,企業不贏利,不交稅.

5、除了煙酒或特殊之外,香港沒有進出口稅。

6、處理報稅大約有三種情況:

1)零報稅/業務不活躍審計報告——適合沒有經營的公司

●沒有購買任何物業、資產;

●沒有任何銀行出入記錄(銀行月結單);

●沒有經營任何業務(包括香港本地業務和海外業務);

2)做賬后直接報稅——適合有經營的無限公司;

3)做賬、核數后才能報稅——適合有經營的有限公司

很多客戶最關心的就是能否實行免稅或不用交稅,其實要看您的經營方式,公司是否有利潤,或者您是否符合離岸經營,視情況而定。

如何判斷自己的公司是否可以零報稅

香港實行來源地征稅原則,如果公司的盈利并非在香港產生,則香港稅務局就無權要求該公司繳交利得稅,可以向香港政府申請海外利得,申請獲批準后就可豁免相應稅款。

香港公司申請海外利得豁免必須滿足六大條件

1.不要與香港本地客戶發生貿易往來。如果交易的香港公司有在香港進行利得申報,而您進行零申報,容易被查到。

2.在香港沒有經營地址。只要在香港購置了物業就必須繳納物業稅,就不能進行零申報。

3.在香港沒有雇傭員工。香港員工都是需要繳納薪俸稅的,只要有員工申報了薪俸稅,就不能進行零申報。

4. 合同的談判地及簽署地不要在香港。要避免以香港公司的名義在香港報關,或轉口,否則海關處有記錄(與后順序調換)

5.貨物不在香港轉口及落地加工或儲存。當你需要簽訂銷售合同或采購合同時,應避免在香港當地簽署,或是簽署地址體現香港。

6、貨源不是來自香港。

滿足以上六點要求,就可申請豁免交稅。

國內很多進出口企業和SOHO都很容易達到以上6點,大家都是利用香港公司作為一種貿易工具,實際經營地址和貿易方均不在香港,故可以進行離岸豁免申請處理。

香港公司有經營如何減免稅費

1、公司符合離岸經營的條件,妥善保存每筆交易的憑證,包括供應商與客戶的資料,員工的勞務合同和出入境記錄,公司的辦公地址憑證,貨物的海運單據憑證,銀行的流水記錄等,通過秘書公司去做海外利得豁免,直接豁免所得稅。

2、公司若不符合離岸經營,或沒有足夠資料申請免稅,可多提供一些費用發票,差旅費如員工工資,房租租金,車租等將貴司的成本擴大,也可降低貴司利潤,從而達到降低稅務成本的目的

案例分析利用香港公司合理有效稅務規劃

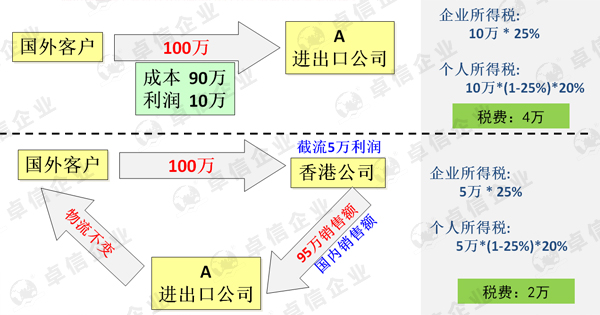

例:假如美國客戶下單100萬給國內公司,中國公司將100萬的貨物出口給美國客戶。其中成本價是90萬,利潤是10萬。

案例剖析:

(1)利潤10萬,可以截流5萬利潤放在香港公司。

(2)國內的企業所得稅和個人所得稅,可以減少2萬元稅費。

(3)香港公司截流的5萬元,滿足離岸經營,不需交香港的利得稅。

注:香港公司截流的費用可以做什么用途呢?

可用作(1)支付傭金海運費;(2)支付采購款;(3)外匯買賣;(4)宏觀調配;(4)打給個人外匯賬戶進行結匯……

零申報的缺點

1、由于公司的報稅方式不符合稅務局的要求從而觸犯稅務申報的相關法律。

2、零申報過后,稅務局在七年內仍有權要求檢閱公司帳目,如公司提供之文件不符合零申報上的數據,有可能被視作瞞稅或逃稅。

注意事項

1、香港公司注冊后,一定要按照香港的法律規定如實報稅,任何虛報謊報的情況均不可取,若被稅務局查到將會面臨巨大罰金,嚴重者董事將被懷疑涉及瞞稅行為,從而涉及刑事責任

2、每家公司都要在規定的時間內進行報稅,不要因任何時間遲報或是漏報稅表,否則將有不良記錄和罰金

3、香港公司的賬目一定要至少妥善保存七年,稅務局對一家公司的賬目有七年的追溯權,有權要求任何有限公司提供七年內的公司賬目

4、如有運營的公司,請在公司發生第一筆業務的時候就保留交易憑證,并如果有條件,應該有一本企業的明細臺賬,方便日后的會計和審計工作。

在全球反節稅的背景下,香港公司作為低稅率地區,通過合理的稅務規劃,能夠為國內外貿客戶實現少交稅的目的。